はじめに

多くの業界において人手不足が生じており、充実した福利厚生や給与水準を高くする等の施策により、人手不足の解消を図られている会社も少なくないと思います。

その中で、今回は主に飲食店等が行っている食事の支給(賄いの提供)について、税務上の観点でお伝えします。

1.所得税法の収入金額について

所得税法第36条において、金銭のみならず、その他の経済的利益についても、所得金額の計算上の収入になると示されています。

そのため、食事の支給により、その者が経済的利益を受けたと認められる場合には給与収入となり、反対に経済的利益を受けたと認められない場合には給与収入にはなりません。

2.食事の支給の基本的な考え方

食事代は、本来は自己の所得の中から支払うべきものと考えられます。

そのため、会社等の使用者が食事代の一部又は全部を負担した場合には、食事の支給を受けた者はその分の得(利益)をしたことになりますので、経済的利益を受けたと考えられます。

3.経済的利益がないもの等として取扱われる場合

上記において、使用者に負担がある場合にはその者は経済的利益を受けたと考える旨を示していますが、例外的に経済的利益はない又は経済的利益を課税対象にしないケースがあります(所得税基本通達36-38-の2、36-24)。

(1) 使用者が役員又は使用人に対して支給する食事について、福利厚生的な性格もあることを考慮して、次のいずれにも該当する場合には、食事の支給による経済的利益はないものとして扱うことができます。

① 役員や使用人が食事の価額の半分以上を負担していること

② 次の金額が1か月当たり3,500円(消費税および地方消費税の額を除きます。)以下であること

(食事の価額)-(使用人等が負担している金額)

(※)食事価額は原材料等の直接費

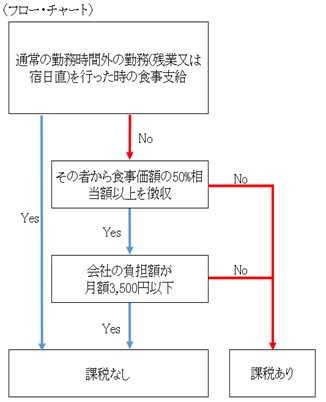

(2) 残業又は宿日直をした者に支給する食事

時間外勤務をした場合に支給を受ける夕食や宿日直勤務をした場合に支給を受ける食事等は、これらの勤務に伴う実費弁償的なものである点を考慮され、その経済的利益は課税対象とされません。

ただし、食事そのものではなく金銭の支給を受けると、その金額は給与として課税されます。

おわりに

いかがでしたでしょうか。

求人情報に「賄い無料」等といった記載が多々見受けられます。

従業員等に賄いを提供する場合には、このような税務上の論点がありますので、お気を付けください。

(担当:園田)