はじめに

令和5年6月30日、国税庁より「第3回マンションに係る財産評価基本通達に関する有識者会議」の会議資料及び議事要旨が公表されました。

https://www.nta.go.jp/information/release/pdf/0023006-018.pdf (※国税庁HPより)

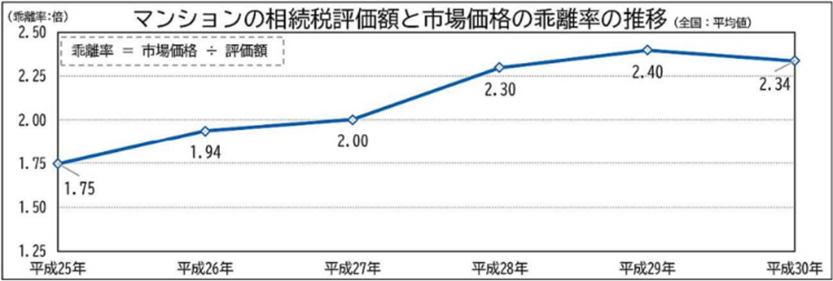

タワーマンション等の不動産について、相続税評価額が実際に市場で取引される金額よりも低く計算されるケースが多く、その乖離を是正する措置について議論されています。

1.相続税評価の見直し案

マンション一室の価額

= 現行の相続税評価額

× 当該マンション一室の評価乖離率

× 最低評価水準0.6(定数)

下記より計算式の各項目についてみていきます。

2.現行の相続税評価額(マンション)

建物(区分所有建物)の価額+敷地(敷地利用権)の価額

・建物の価額 = 固定資産税評価額 × 1.0

・敷地の価額 = 敷地全体の面積 × 共有持分 × 平米単価(路線価等)

固定資産税評価額は再建築価格をベースに計算されています。そのため、建物の総階数、マンション一室の所在階、築年数の要素について、計算金額への反映が不十分だとされています。

敷地利用権は一般的に高層マンションほど共有持分で按分した面積が狭小となり、計算金額が低くなるとされています。

3.評価乖離率

(以下文中図:国税庁資料 https://www.nta.go.jp/information/release/pdf/0023006-018.pdf )

評価乖離率 = 市場価格 ÷ 相続税評価額

【評価乖離率を統計的に分析し、次の①~④の要素について係数を当てはめて具体的に表した数式】

評価乖離率 = ① × △0.033

+ ② × 0.239

+ ③ × 0.018

+ ④ × △1.195

+ 3.220

①:当該マンション一室に係る建物の築年数

②:当該マンション一室に係る建物の「総階数指数」として、「総階数÷33」(※1.0を超える場合は1.0)

③:当該マンション一室の所在階

④:当該マンション一室の「敷地持分狭小度」として、

「当該マンション一室に係る敷地利用権の面積÷当該マンション一室に係る専有面積」

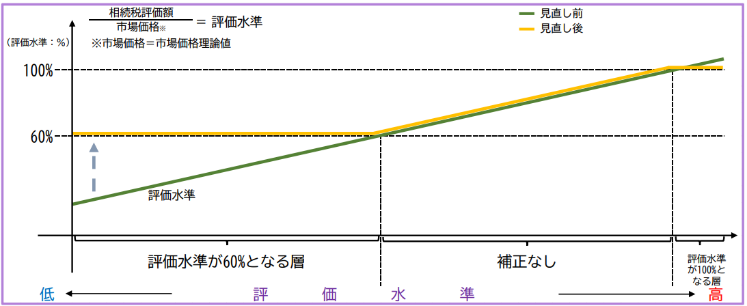

4.評価方法の見直しのイメージ

・一戸建ての物件とのバランスも考慮して、相続税評価額が市場価格理論値の60%未満となっているものについて、市場価格理論値の60%になるよう評価額を補正する。

・評価水準60%~100%は補正しない(現行の相続税評価額×1.0)

・評価水準100%超のものは100%となるよう評価額を減額する。

・令和6年1月1日以後の相続等又は贈与により取得した財産に適用する。

・固定資産税の評価見直し時期に合わせて、各係数等を見直すものとする。

※市場取引価格の60%未満となってしまう評価額についての補正を論じており、100%を目指す方向性ではないようです。

おわりに

今後、大きく変更される可能性もありますのでご留意ください。

(担当:野村)