はじめに

ストックオプションにかかる課税ついて、昨年5月に公表された国税庁の「信託型ストックオプションの行使益は給与課税」との見解はスタートアップ界隈の多くの人が驚きました。

一方で、令和6年度税制改正大綱で示された内容や行使価額算定ルールの明示化により、ストックオプション制度は大幅に活用しやすくもなっています。

今回の記事では、令和6年度税制改正大綱で示された、株式保管要件の緩和、年間の権利行使価額の限度額の引上げ、社外高度人材に対するストックオプション税制の拡充を説明します。

1.株式保管要件の緩和

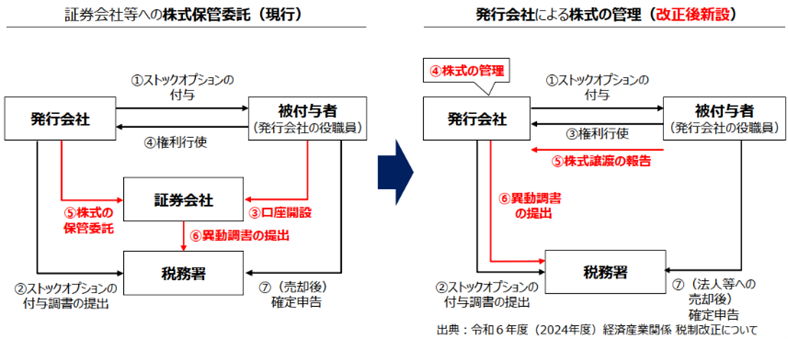

税制適格ストックオプションの主な要件として、証券会社等と契約し、専用の口座を従業員ごとに開設した上で当該株式を保管委託する必要がありますが、こうした対応には、金銭コスト・時間・手続負担がかかることに加え、スタートアップの円滑なM&AによるEXITを阻害するとの意見もあります。

このような状況を踏まえ、譲渡制限株式について、発行会社による株式の管理等がされる場合には、証券会社等による株式の保管委託に代えて発行会社による株式の管理も可能とする改正が行われます。

これに伴い、保管委託要件を満たす事が困難であった上場準備会社以外の非上場会社での税制適格ストックオプションの普及が進むことも予想されます。

2.年間の権利行使価額の限度額の引上げ

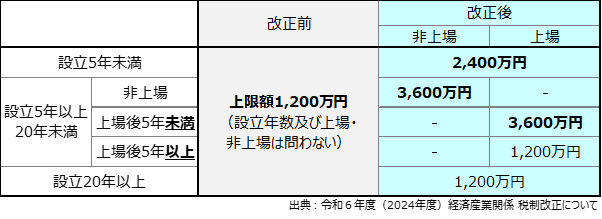

ユニコーン企業を目指してスタートアップが大きく成長するためには、レイター期から上場前後の企業価値が高くなった時期に更なる成長に必要な優秀な人材を採用する必要があると考えられます。

こうした事情を背景に、スタートアップの人材獲得力向上のため、一定の株式会社が付与するストックオプションについて年間の権利行使価額の限度額の引上げが行われます。

3.社外高度人材に対するストックオプション税制の拡充

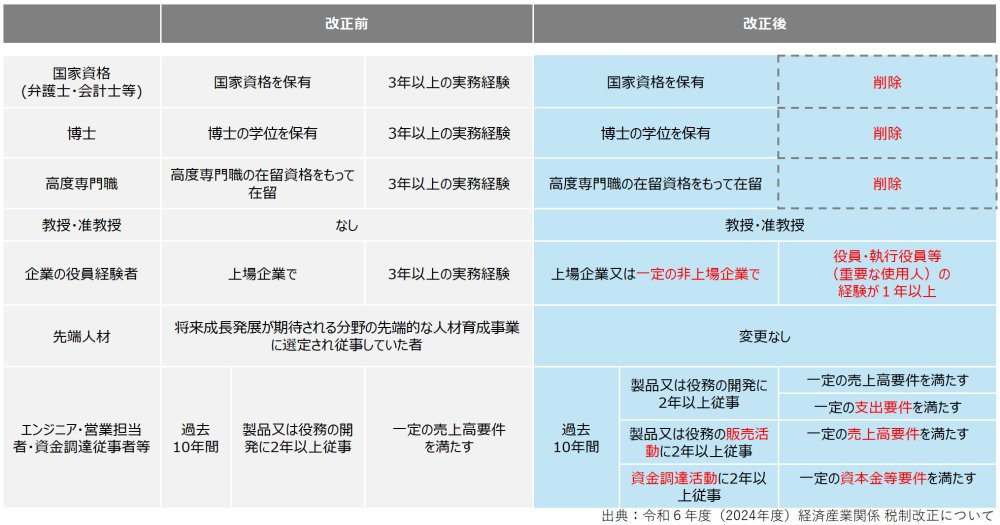

社外高度人材への税制適格ストックオプション付与のためには、一定の要件を満たすスタートアップに限定され、かつ中小企業等経営強化法による計画認定が必要となるが、対象者の範囲が狭く、認定に伴う手続がスタートアップの負担になっているとの声があります。

こうした事情を背景に、スタートアップが社外人材を円滑に活用できるよう、ストックオプション税制の対象となる社外高度人材の範囲拡充が行われます。

具体的には、新たに非上場企業の役員経験者等を追加し、国家資格保有者等に求めていた3年以上の実務経験の要件の撤廃等があります。

おわりに

適用時期は税制大綱では明記されておりませんでしたが、経済産業省に問い合わせたところ、令和6年4月1日から適用される見込みです。

次回は、ストックオプションに係る株価算定ルールについて説明します。

(担当:園田)