はじめに

相続が発生した場合に、相続税の納付が必要となるケースがあります。

現金や上場株式等の換金が容易であるものが財産構成の多くを占めていれば納税資金の確保に困ることはありませんが、不動産等の割合が多い場合には問題となってしまうことも考えられます。

そのような場合に利用できる制度として「相続税の延納制度」をご紹介いたします。

1.延納とは

国税は、金銭で期限までに一括納付することが原則となっています。

ただし、相続税額が10万円を超え、金銭で納付することを困難とする事由がある場合には、担保を提供する等の一定要件を満たすことで、年払いにて納付することが可能となります。

2.延納の要件

下記の全ての要件を満たす場合に、延納を申請することが可能となります。

(1)相続税額が10万円を超えること。

(2)金銭で納付することを困難とする事由があり、かつ、その納付を困難とする金額の範囲内であること。

(3)延納税額および利子税の額に相当する担保を提供すること。但し、延納税額が100万円以下で、かつ、延納期間が3年以下である場合には不要。

(4)延納申請に係る相続税の納期限または納付すべき日(延納申請期限)までに、延納申請書に担保提供関係書類を添付して税務署長に提出すること。

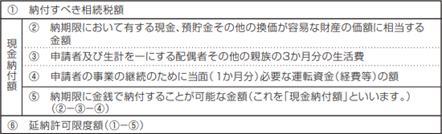

3.延納許可限度額

延納申請することができる金額には限度があり、下記の計算方法により延納許可限度額を算定します。

出典:国税庁 相続税贈与税の延納の手引き

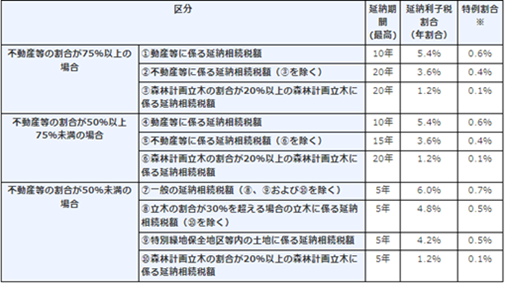

4.延納期間と利子税

延納期間と延納にかかる利子税の割合は、その相続人の相続税額計算の基礎となった財産の価額の合計額のうちに占める不動産等の割合に応じて、下記の表となります。

出典:国税庁HP ※令和5年1月1日現在の「延納特例基準割合」0.9%で計算。

(1)不動産等に該当する主な財産

不動産、立木、不動産の上に存ずる権利、事業用の減価償却資産、特定同族会社の株式及び出資

(2)利子税の算式

各年の延納特例基準割合が7.3%に満たない場合の利子税の割合は次の算式により計算します。

延納利子税割合×延納特例基準割合÷7.3%

(注)0.1パーセント未満の端数は切り捨て、その割合が0.1パーセント未満の割合である場合は年0.1パーセント

5.延納申請期限と審査期間

納期限または納付すべき日までに、延納申請書に担保提供関係書類を添付して納税地の所轄税務署長に提出する必要があります。

税務署長はその申請書について延納の要件に該当するか否かを調査し、延納申請期限から3ヵ月以内に許可又は却下を行います。

また、延納担保などの状況によっては、許可または却下までの期間を最長で6か月まで延長する場合があります。

おわりに

延納許可限度額の計算式からもわかる通り、延納が許可されるのは最低限の生活費のみとなります。

万一の際に納税が可能か否か、事前に確認することが望まれます。

(担当:菅原)