はじめに

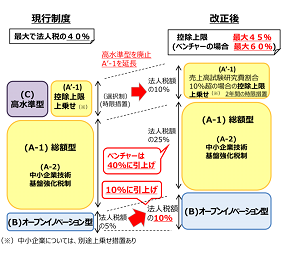

平成30年12月21日に閣議決定された平成31年度税制改正大綱では、イノベーション創出に繋がる研究開発投資を促すため、研究開発税制が拡充される予定です。研究開発税制とは、会社が支出した試験研究費について税額控除が受けられる制度で、「総額型」と「オープンイノベーション型」の2つから成ります。中小企業者にはより大きな税額控除を受けられる制度となっており、この機会に改正後の制度の概要を確認していきましょう。

【控除税額の上限に係る改正概要】

出典:「経済産業関係 平成31年度税制改正について」

(経済産業省HPに掲載)

1.総額型(A-1:大企業の場合)

研究開発税制の総額型とは、試験研究費の増額割合に応じて、当期の試験研究費の総額に対して一定割合を法人税から控除できるものです。改正後の税額控除率は以下のとおりです。

① 増減試験研究費割合が8%超の場合:

9.9%+(増減試験研究費割合-8%)×0.3

(14%(時限措置終了後は10%)を上限とする)

② 増減試験研究費割合が8%以下の場合:

9.9%-(8%-増減試験研究費割合)×0.175

(6%を下限とする)

控除額の上限額は法人税額の25%(一定のベンチャー企業の場合は40%)であり、試験研究費の額が平均売上金額の10%を超える場合には、さらに控除率・控除上限が上乗せされる時限措置があります。

2.総額型(A-2:中小企業者等の場合)

青色申告書を提出する中小企業者等の場合、税額控除率が大企業よりも有利に設定されています。

① 増減試験研究費割合が8%超の場合:

12%+(増減試験研究費割合-8%)×0.3

(17%(時限措置終了後は12%)を上限とする)

② 増減試験研究費割合が8%以下の場合:12%

控除額の上限額は法人税額の25%ですが、増減試験研究費割合が8%超の場合は35%(時限措置)です。試験研究費の額が平均売上金額の10%超の場合には、控除率が上乗せされる時限措置があります。

3.オープンイノベーション型(B)

オープンイノベーション型の特別試験研究費は、総額型とは別に税額控除制度が設けられています。

(主な改正点)

①控除上限が5%から10%に拡大されました。

②支援対象の研究開発の範囲が拡大されました。

【税額控除の対象となる特別試験研究費の概要】

| 対象となる費用 | 対象となる相手 | 控除率 | 控除上限 |

| 共同試験研究 に要した費用 |

特別研究機関等 | 30% | 法人税額 の10% |

| 大学等 | |||

| 研究開発型ベンチャー | 25% | ||

| その他の者(民間企業等) | 20% | ||

| 技術研究組合 | |||

| 委託試験研究 に要した費用 |

特別研究機関等 | 30% | |

| 大学等 | |||

| 研究開発型ベンチャー※ | 25% | ||

| 中小企業者、公益法人・地方公共団体の 機関・地方独立行政法人等 |

20% | ||

| その他の者(民間企業等)※ | 20% | ||

| 知的財産権の使用料 | 中小企業者 | 20% |

色付きは平成31年税制改正による変更点です。

※ 基礎・応用研究又は知的財産権等の利用を目的とした研究開発に限る。単なる外注等を除く。

出典:「経済産業関係 平成31年度税制改正について」

(経済産業省HPに掲載)を基に筆者作成

おわりに

研究開発税制の適用には、実務上は様々な要件が絡み、計算は非常に複雑になります。また、税務申告において別表や明細書の添付も必要です。製造業に限らずあらゆる業種が制度の対象になりますので、活用を検討される場合には適切なアドバイザーに相談して、早期に準備を進めることが望まれます。(担当:江森)