はじめに

平成28年1月1日以後、特定公社債の利子については、外国税額との二重課税の調整方法が差額徴収方式から外国税額控除方式(確定申告方式)に変更となりました。みなし外国税額控除が適用される国外の特定公社債等の利子の課税の改正前後のイメージにつき、ブラジル国債を例に図を用いて説明いたします。

◇みなし外国税額控除の改正前後での計算方法

みなし外国税額控除とは、その所得源泉地国で減免された税金について本来の課税がなされたとみなして、日本において外国税額控除を認めるという制度です。改正前後の課税方式の変更は以下のとおりです。

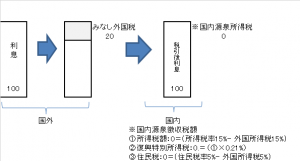

| A:改正前のブラジル国債の源泉徴収 |

改正前はみなし外国税額控除率との差額を国内で徴収する差額徴収方式であったため、みなし外国税率20%のブラジル国債については、国内で源泉徴収により課税関係が完結し、かつ、二重課税が利子受取時に調整されるため、確定申告の手続きは必要ありませんでした。

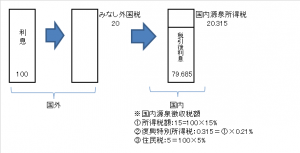

| B:改正後のブラジル国債の源泉徴収 |

改正後は、まず国内における支払の取扱者が源泉徴収を行い、

確定申告を通じて外国税額控除の適用を受ける方式に変更となりました。

従って、下図Bのとおり一度国内で20.315%の源泉税が徴収される点にご留意ください。

確定申告(外国税額控除)のイメージは下図Cをご参照ください。

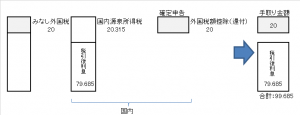

| C:改正後のブラジル国債の確定申告(外国税額控除) |

国内で20.315%源泉徴収されましたが、確定申告(外国税額控除)により

みなし外国税20%部分を回収していることがわかります(なお外国税額控除は控除限度額の規定があり、所得状況等によっては全額控除できるとは限りません)。

改正の結果、みなし外国税率20%を超える復興特別所得税相当額(0.315%部分)は

還付されないこととなり、

手取り金額がその分だけ減少することとなる点にご留意ください。

おわりに

みなし外国税額控除制度を活用する際には、各国の優遇税制の改正及び租税条約の改訂に留意する必要があるため、確定申告を行う際は改正状況を確認しておくことが重要となります。

なお、みなし外国税額控除とは直接関係はありませんが、外国税額控除に関する平成30年度の税制改正案で、公募投資信託等の内外二重課税の調整に言及されてます。これは、公募投資信託等が海外の資産に投資しそこから得られる配当等に対して外国で税金を支払っている場合、投資家が受領する分配金に対する課税で二重課税となっていたものを調整する趣旨で改正されるものとなります。当該改正については、平成32年1月1日以後に支払われる分配金等から適用されることとなる予定です。(担当:高橋)