はじめに

令和元年12月12日公表の与党大綱において、連結納税制度の見直し(グループ通算制度への移行)が記載されました。

本改正は2022年4月1日以後開始する事業年度の法人税より適用が開始される予定です。以下本改正につき解説いたします。

1.主な変更の概要

| 主要項目 | 連結納税制度 | グループ通算制度 |

| 納税主体 | 連結親法人が連結申告によりグループの申告を行う。 | 企業グループ内の各法人が個別申告を行う。 |

| 損益通算 | 連結申告により合算されることで損益通算される | 欠損金及び繰越欠損金を所得法人の各所得金額の比で配賦するプロラタ方式 |

| 所得・税額控除の個別項目の計算 | グループ全体計算項目と各法人での計算項目を定めている。 | 基本的に各法人での計算となるが、外国税額控除及び研究費税制はグループ一体として計算する。 |

| 修更正の対応 | 連結グループ内で再調整を行い

親法人にて修更生を行う。 |

各法人にて修更正。損益通算額は当初申告額で固定し、事務負担軽減の観点から、あるグループ法人の修更正が他のグループ法人の所得に影響しない。 |

| 親法人の制度開始時における欠損金等の制限 | 制限なし | 子法人と同様の取扱いとなり、一定の要件を満たさない場合には、欠損金の控除額を自己の所得の範囲内に限定する制限あり |

| 子法人の制度加入時における時価評価、欠損金等の制限 | 特定連結子法人とそれ以外に分け、加入方法により決定 | 組織再編税制との整合性を図るため、時価評価については組織再編における適格要件と、欠損金等の制限については親法人との支配関係(50%超の資本関係)が5年超か、共同事業要件を満たすにより判定。 |

| 中小法人向けの優遇措置適用の判定 | 連結親法人が中小法人等に該当する場合、連結納税グループは優遇措置の適用あり | 通算グループ内のいずれかの法人が中小法人等に該当しない場合には、通算グループ内のすべての法人について適用なし |

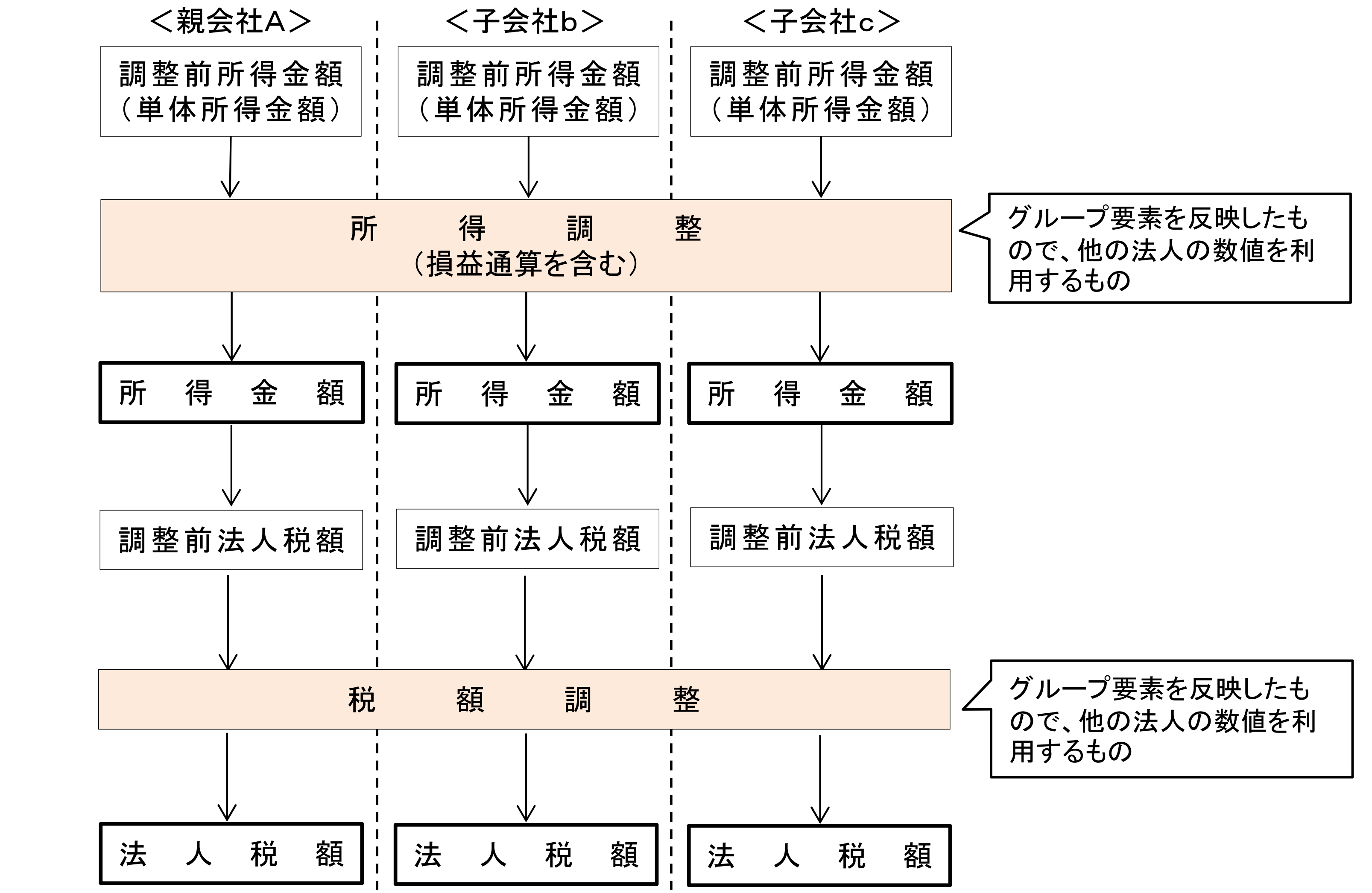

2.グループ通算制度の計算のイメージ

(出典:令和元年8月27日 連結納税制度に関する専門家会合 説明資料)

3.現行制度(連結納税制度)を適用している企業の移行方法

本改正施行後は自動的にグループ通算制度に移行することとなります。

ただし、連結親法人が2022年4月1日以後に開始する事業年度の開始の日の前日までに

税務署長に届出書を提出することにより、単体納税法人となることができます。

おわりに

連結納税制度から新制度への移行には経過措置があり、

現行制度を採用している連結納税グループにおいては、

「新制度に移行するか」又は「単体納税に戻るか」を慎重に検討する必要があります。(担当:高橋)