はじめに

令和2年度税制改正大綱で、消費税についても改正事項が織り込まれましたので、紹介致します。

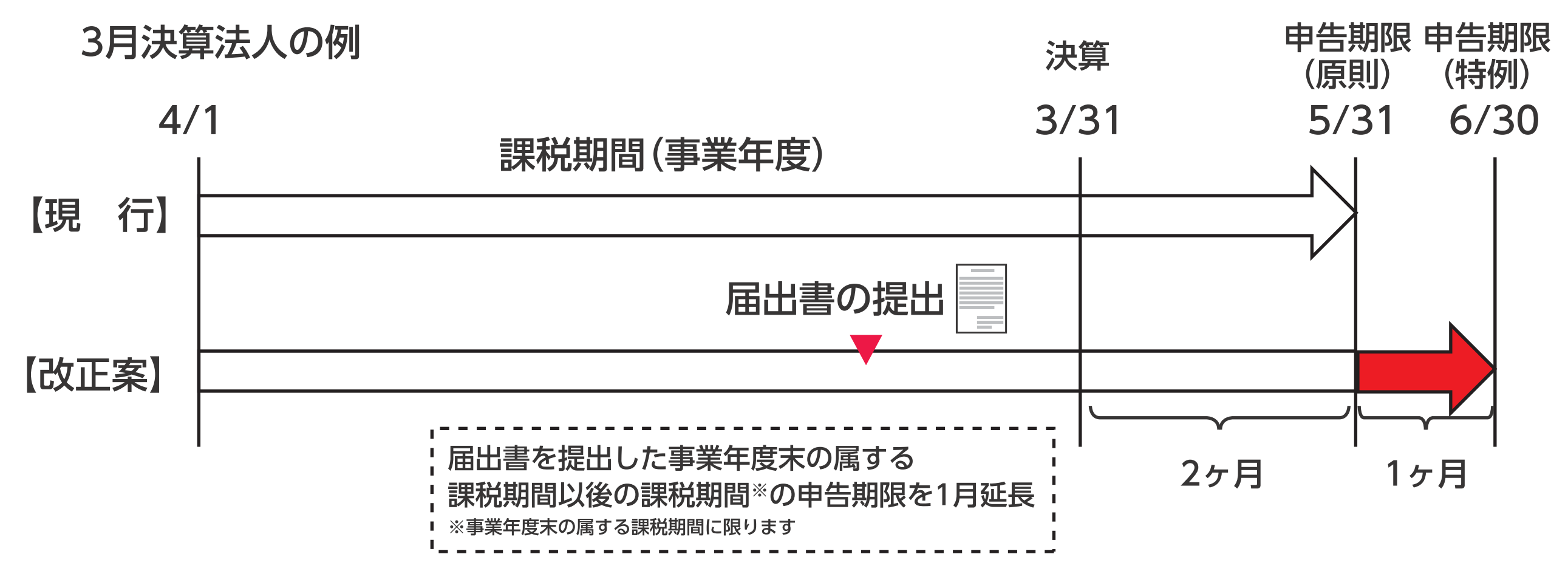

1.法人に係る消費税の申告期限の特例の創設

法人に係る消費税の申告期限は、いままで課税期間の終了の日の翌日から

2か月以内とされていましたが、今回の税制改正では、延長の特例の適用を受ける事で、

消費税申告書の申告期限を1か月延長する事が出来るようになります。

この改正は、令和3年3月31日以降に終了する事業年度の末日の属する課税期間から適用されます。

事前に特例適用の届出書を提出する必要があります。

また、延長した場合には、延長開始から申告までの期間に係る利子税を併せて納付する事が必要になります。

なお、法人税についても確定申告書の提出期限の延長の特例の適用を受けていることが

条件となります。

2.居住用賃貸建物の取得等に係る消費税の仕入税額控除制度等の適正化

仕入税額控除の計算において、建物の用途の実態に応じて計算する様に見直しが行われます。

建物取得時の消費税を仕入税額控除の対象とする事は認められています。

その為、事業者が建物を取得した場合には、建物部分に係る多額の仮払消費税を納税額から

控除する事ができます。

ただし、主に居住用不動産の賃貸を経営している事業者にとっては、

居住用賃貸収入が課税対象とならない収入であるため、

事業における課税売上の割合が低くなります。建物に係る消費税の内、

この低い割合分だけが控除対象の仮払消費税と認められます。

一方で、建物購入日が属する課税期間に、金地金売買等の課税売上取引を多くする事で、

課税売上割合を高めて購入建物に係る仮払消費税額を多額に還付請求する事例が散見されました。

そこで、今回の改正で、居住用賃貸建物の取得等において仕入税額控除の計算を適正化し、

建物の用途の実態に応じた計算をするよう見直されます。

同時に、一定期間の特例措置が講じられました。

これは、当該建物を取得した日の属する年の課税期間を含め、

その日から3年を経過する日の属する課税期間の末日の間に期間内に事業用として

実際に賃貸したり譲渡する場合には、一部を仕入税額控除の対象とする事が出来ると言うものです。

具体的には、この3年間において事業用として賃貸した場合や建物を譲渡した場合には、

その間の事業用貸付額や譲渡額を基礎として計算をした消費税相当額を、

その3年目の課税期間の申告において仕入税額控除対象とする事が出来ることとします。

この改正は、令和2年10月1日以降に居住用賃貸建物の仕入を行った場合について適用します。

但し、経過措置として、令和2年3月31日までに締結した契約に基づき

同年10月1日以降に居住用賃貸建物の仕入れを行った場合には適用しない事となりました。

また、貸付に係る契約において、用途が明らかにされていない場合であっても、

状況等から人の居住の用に供することが明らかな貸付については、

消費税を非課税とする事となったため、注意が必要です。

こちらの改正は、令和2年4月1日以降に行われる貸付けについて適用されます。

おわりに

消費税の申告期限の延長は、今まで実務では、法人税の延長手続きを行った場合、

同じ会計データを利用している消費税の申告を概算で提出せざる負えない場面もあり、

修正申告または更正の請求をしていた負担が軽くなると期待できます。

まさに、働き方改革に貢献する制度改正と言えます。(担当:池田)