相続税額の計算はお亡くなりになった方(以下、被相続人)の相続財産の課税価格から

基礎控除を差し引いた金額を基に行います。

その結果算定された相続税の総額を各相続人が取得した財産の金額で按分し、

各相続人の納税額を算出します。

以下、相続税法で規定されている各税額控除の概要を紹介します。

相続税の計算上、相続開始前3年以内に贈与を受けた財産は相続財産に加算する必要があります。

当該生前贈与につき課せられた贈与税がある場合には、贈与税と相続税が二重に課税されることとなるため、相続税額から一定額を控除します。

|

A:贈与を受けた年分の贈与税額

B:同年分の贈与税の課税価格

C:相続税の課税価格に加算された額

配偶者が相続財産を取得した場合には、配偶者の法定相続分と1億6千万円のいずれか多い金額までに係る相続税は軽減されます。

未成年者が相続等により財産を取得した場合には、一定の要件を満たすことによって税額控除を受けることができます。

①居住又は非居住無制限納税義務者であること

②相続時に20歳(※1)未満であること

③法定相続人であること

10万円×(20歳(※1)-その者の年齢)

※1令和4年4月1日以後の相続等については18歳

なお、控除額が相続税額より大きいため控除しきれない場合にはその者の扶養義務者の相続税から控除します。

障害者が相続等により財産を取得した場合には、下記要件を満たすことによって税額控除を受けることができます。

①居住無制限納税義務者であること

②相続時に85歳未満の障害者であること

③法定相続人であること

一般障害者:10万円×(85歳-その者の年齢)

特別障害者:20万円×(85歳-その者の年齢)

控除しきれない金額の取り扱いは未成年者の税額控除の場合と同じです。

被相続人が今回の相続開始前10年以内に相続等により財産を取得し相続税が課税されていた場合には、下記要件を満たせば一定金額が控除されます。

①被相続人が今回の相続開始前10年以内に開始した相続により財産を取得し、相続税が課されていること

②相続人であること

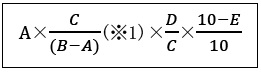

|

A:被相続人が前の相続の際に課せられた相続税額

B:被相続人が前の相続の時に取得した純資産価額

C:今回の相続の純資産価額の合計額

D:今回のその相続人の純資産価額

E:前回の相続から今回の相続までの期間(年)

※1 100/100が上限

相続等により国外財産を取得した場合、当該財産に対して外国の法令によって相続税に相当する税が課税されている時は、日本と海外で二重に課税されることとなるため、外国で課された相続税に相当する金額を控除することができます。

税額控除の適用を受けることで相続税を減らすことができます(上記控除の結果相続税額がマイナスとなることはなく、還付を受けることはできません)。

申告の際は該当の有無を確認し、適用漏れがないようにしましょう。

(担当:長澤)